Правят неразумни покупки, повлияни от клипчета в социалните мрежи

Има хора с двуцифрен брой кредити

Все повече хора под 30 години не могат да връщат заемите си

Все повече млади хора на възраст под 30 години не могат да изплащат кредитите си, а сред възможните причини за това са реклами в социални мрежи, като например в “ТикТок”, каза Лилия Димитрова, председател на Асоциацията за управление на вземания.

“Възрастовата граница на хората, които изпадат в просрочие, става все по-ниска – масово това са хора под 30 години, а много често дори под 25-годишна възраст”, заяви тя. Често причината младежите да не могат да връщат заемите си са импулсивни покупки, които са повлияни от реклами в “ТикТок”. Има все повече случаи, при които един човек има няколко кредита – от няколко и дори от една финансова институция. Има хора с двуцифрен брой кредити, каза Лилия Димитрова. В тези случаи най-често човек първо взима няколко заема от банки, идва момент, в който банките отказват да му дават повече заеми, но той се прехвърля към дружествата за бързи кредити.

Най-често не могат да изплащат кредитите си не хора без работа, а такива, които са взели неразумни решения, каза Лилия Димитрова. Например първо купуват апартамент с кредит, после кола, а след това взимат и заем за почивка, за да покажат някакъв статус, повлияни от инфлуенсъри, които пускат клипчета в социалните мрежи. В крайна сметка често родителите изплащат кредитите, които са взели децата им. Затова съветите на експертите са родителите да помагат на младежите да взимат разумни решения при взимането на кредити.

“Изменя се и друга характеристика в профила на длъжника – той вече не е от малък областен град. Заради миграцията към София, Пловдив, Варна и Бургас, основният дял от заемите се теглят в четирите най-големи града, съответно и задлъжнелите хора най-често са оттам”, каза Лилия Димитрова.

През последните години има тенденция средният размер на необслужвания кредит да намалява. Причината е, че в просрочие изпадат предимно потребителски необезпечени кредити, които са с малка дължима сума. При ипотечните кредити плащанията са изключително добри, има малко случаи, при които събирането на парите е предадено на фирми за управление на вземания и тези случаи са предимно на дружества с кредити, а не на отделни граждани. В резултат за 2024 г. средният размер на продадените потребителски кредити на фирми за управление на вземания е 909 лв., при 1324 лв. за предходната 2023 г.

Българите плащат задълженията си взе по-съвестно. През първата половина на настоящата година коректните плащания по кредитите са нараснали с 38% спрямо същия период на миналата година, показват данни на Асоциацията за управление на вземания. Хората разбират финансовите си ангажименти, но имат и по-добри доходи, с които да изплащат кредитите, каза Лилия Димитрова. Но тъй като броят на отпуснатите кредити значително нараства, се увеличават и случаите, при които събирането на вноските е прехвърлено на фирми за управление на вземания.

“Наблюдаваме трайно изменение на поведението на потребителите у нас. Растящото кредитиране през последните години, предизвикано от ниските лихви и сериозния икономически подем в страната, подтикна дори най-консервативните групи хора да се замислят за външно финансиране. По този начин се измества нагласата към кредитния продукт – той вече не се асоциира с просрочие в степента, в която това беше преди 5-10 години. Българите привикват да живеят с кредит, да го разглеждат като инструмент за подобряване на качеството на живот и да го използват разумно, като го погасяват редовно”, коментира Лилия Димитрова.

Бизнесът защитава по-добре интересите си

Фирми продават вземания от клиенти

Продадените дългове на фирми за управление на вземания са в размер на 545 млн. лв. за година.

Изкупиха 545 млн. лв. за година

Фирмите все по-добре защитават интересите си в случаи, при които клиенти не плащат договореното. През миналата година вземания на фирми за 122 млн. лв. от техни бизнес партньори са предадени за събиране от компании за управление на вземания, при само 15 млн. лв. за предходната година. Причината за това е, че фирмите знаят по-добре как да защитят интересите си. Преди 10 години е имало много по-малко документи, с които фирма да докаже, че е доставила дадена стока или е извършила някаква услуга. Сега бизнесът е по-добре информиран и разчита повече на фирми за обслужване на вземания.

Фирмите за управление на вземания са два типа – на едните възлагат събирането на дългове, а други изкупуват дългове и ги събират за собствена сметка.

През миналата година възложеният за събиране дълг е намалял с 46% до 165 млн. лв., при 308 млн. лв. за предходната година. Същевременно размерът на изкупения дълг остава почни без промяна през последните години и за 2024 г. е 545 млн. лв.

Банките и фирмите за бързи кредити имат равен дял – по 35%, от дълговете, които са дадени на фирми за управление на вземания. На трета позиция са телекомите с 18%. Много малък е делъг на събираните от фирми за управление на вземания дългове към застрахователи, лизингови компании и комунални дружества.

Може да бъде договорено разсрочване

Стигне ли се до съд, става по-скъпо

За повечето длъжници е добре да договорят разсрочено изплащане на борчовете.

Има наказателна лихва

Не е добре събирането на дълговете да стигне до съд, категорични са експерти. “В разговорите с потребителите се стремим да ги насърчим да не стигат до събиране на задълженията по съдебен ред. Това единствено усложнява и забавя процеса, а накрая го оскъпява, при това за самия клиент”, каза Лилия Димитрова, председател на Асоциацията за управление на вземания.

Когато един дълг бъде прехвърлен на фирма за управление на вземания, на длъжника начисляват само законната наказателна лихва, която е 10% над основния лихвен процент на БНБ. Но ако се стигне до съд и длъжникът бъде осъден, той трябва да плати и съдебните разноски, както и за частния съдебен изпълнител, който пристъпва към принудително събиране на задължението. Затова до съд е добре да стигат само длъжници, които вярват, че ще спечелят делото и няма да платят нищо. За останалите е по-добре да договорят с фирмата за събиране на вземания някакво разсрочване, схема, по която да изплащат дълговете си.

Правят Регистър по несъстоятелността

Личният фалит на граждани стартира до девет месеца

До девет месеца ще започне реалното прилагане на закона за личния фалит.

Крайните мнения не са верни

Прилагането на закона за личния фалит на граждани трябва да стартира до девет месеца, обясни Лилия Димитрова, председател на Асоциацията за управление на вземания. Законът вече окончателно е приет от парламента и е обнародван на 4 юли в “Държавен вестник”. Но за да може човек да поиска фалит и да стартира процедурата по закона, трябва да бъде направен Регистър по несъстоятелността.

В приетия от парламента закон е даден 9-месечен срок от влизането му в сила да бъдат създадени необходимите условия за въвеждане в експлоатация на Регистъра по несъстоятелност на граждани. В 9-месечен срок от влизането в сила на закона Висшият съдебен съвет трябва да организира автоматично предаване на данни и документи от Единната информационна система на съдилищата към Регистъра по несъстоятелност. След като всичко това бъде направено реалното приложение на закона може да започне.

Според Лилия Димитрова крайните мнение по отношение на закона за личния фалит не са верни. Някои казват, че веднага след реалния старт на приложението на закона 100 хил. човека ще подадат заявления за обявяване във фалит. Други пък казват, че законът така е написан, че никой няма да поиска фалит. Но тези крайности няма да отговарят на действителността.

В България единственият официален източник на информация по отношение на възможността на хората да изплащат заемите си е Централният кредитен регистър. Там има данни за отпуснатите заеми от банки и небанкови кредитни институции, както и информация дали кредитите се изплащат коректно. Но по света има и допълнителни възможности, които подпомагат кредитните институции в преценката дали да отпуснат заем на конкретен човек.

В някои държави има черни списъци на хора, които често взимат заеми без да ги връщат, които се правят от браншови организации. Най-често в тези списъци влизат измамници, които взимат кредити с ясното намерение да не ги връщат.

В много страни пък има кредитни бюра. В тях има пълна информация не само за кредитите, а за всички задължения на гражданите – към телекоми, за сметки за вода и т. н. В САЩ например, ако кредитният райтинг на човек не е добър, няма да му дадат дори да вземе жилище под наем.

*Интервю по темата за закона за личния фалит с адвокат Мартин Костов четете на стр. 10-11

Има значение какъв е размерът на доходите

Вноските по кредити до една трета от заплатата

Хората трябва да правят по-добра преценка за финансовите си възможности, каза Лилия Димитрова, председател на Асоциацията за управление на вземания.

Хората трябва да правят по-добра преценка за финансовите си възможности, каза Лилия Димитрова, председател на Асоциацията за управление на вземания.

Хората трябва да правят добра преценка

Вноските по кредитите на хора с ниски заплати не трябва да се по-големи от една трета от месечните им доходи, каза председателят на Асоциацията за управление на вземания Лилия Димитрова. Какъв процент от месечните доходи на човек може да отива за погасяване на кредити зависи от размера на доходите. Има разлика дали човек получава 1000 лв. или 10 000 лв. на месец, допълни тя.

Ако човек получава 10 000 лв. на месец, може да дава половината за изплащането на кредити и пак ще му останат достатъчно пари за текущите разходи. Ако човек получава заплата от 1500 лв., ако половината от нея отива за вноски по заеми, остават 750 лв. на месец. С такава сума в София е почти невъзможно човек да плаща битовите си сметки, да купува храна, дрехи и да покрива всички други необходими разходи, като например за транспорт. Затова хората трябва да правят по-добра преценка за финансовите си възможности, каза Лилия Димитрова. Необходима е по-добра култура при взимането на кредити, допълни тя.

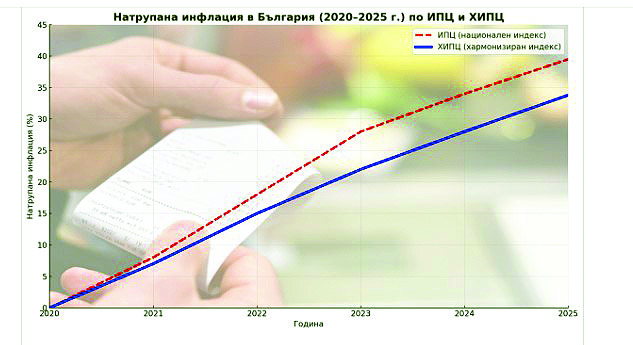

От началото на годината общото поскъпване е 2.4%, показват последните данни на НСИ

Инфлацията трайно продължава да расте

За 5 години инфлацията у нас е твърдо над 30 процента, като различните индекси я измерват между 33.8 и 39.5 на сто.

Увеличение има в цените на храни и услуги

Биляна Веселинова, Труд news